A análise econômica e financeira das demonstrações contábeis, conhecidas também como DCs, tem como objetivo prover informações relevantes, a diversos usuários que estão com interesse de entender as atividades operacionais da empresa, a situação patrimonial e financeira, o desempenho da entidade, os fluxos de caixa. Além de vislumbrar as perspectivas e tendências do futuro da organização.

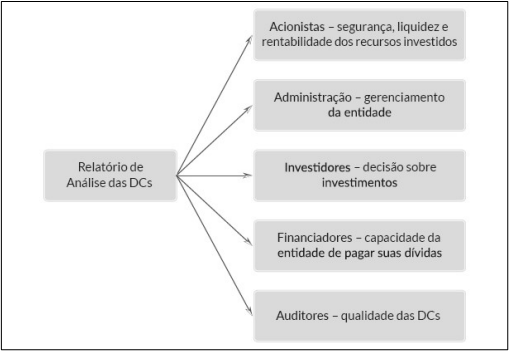

Os principais usuários dos relatórios de análise das DCs são: acionistas, administração, investidores, financiadores e auditores. Na figura abaixo estão descritas os principais usuários e seus principais interesses nas DCs.

A seguir, na parte I deste post, serão apresentados alguns dos principais indicadores de análise das demonstrações contábeis.

1 – Análise Vertical e Análise Horizontal

Essas duas análises, vertical e horizontal, incidem em análises que buscam entender a dinâmica das operações de uma organização. Mostrando que são essenciais para avaliação de uma empresa.

A análise vertical, conhecida também por análise estrutural, indica a composição patrimonial do período. Consiste em mostrar a importância de cada conta em relação a demonstração, por meio de comparação com os padrões, assim determinando os percentuais de cada conta ou grupo de contas em relação ao seu total, ou seja, busca entender qual o percentual de cada setor da empresa em seus resultados. Desta forma, podemos assim, verificar a proporção das origens e aplicações de recursos. Comparando-se exercícios anteriores e subsequentes, contatando a possibilidade de mudança da política da empresa, quanto a obtenção e a aplicação de recursos.

Já a análise horizontal, ou análise dinâmica, mostra a evolução temporal dos elementos das demonstrações contábeis, analisando desta forma os períodos e focando também na evolução dos resultados da empresa ao longo do tempo.

Assim, ambas as análises irão mostrar a evolução de cada conta dentro das demonstrações financeiras e pela realização de comparação com períodos anteriores podem-se tirar conclusões sobre a evolução e o andamento organizacional.

2 – Índice de Endividamento e Estrutura de Capitais

O endividamento é uma fonte importante de recursos para que a empresa possa manter suas operações ou ampliá-las. Através desse indicador torna-se possível a empresa avaliar o montante de dívidas que possui, captada através de recursos de terceiros em relação ao seu capital próprio.

Também chamados de quocientes de estruturas de capitais, os quocientes de endividamento têm a finalidade de avaliar, sobretudo, o grau de dependência da empresa em relação aos capitais de terceiros, através da medição da relação entre capitais próprios, capitais de terceiros e capitais aplicados. Em outras palavras, tais quocientes revelam a política de obtenção de recursos da empresa.

Os principais índices de endividamento e estrutura de capitais são: Participação de Capitais de Terceiros, Composição do Endividamento, Imobilização do Patrimônio Líquido e Imobilização dos Recursos Não Correntes.

3 – Índice de Liquidez

O objetivo dos índices de liquidez é fundamentalmente verificar a capacidade da entidade de pagar as suas obrigações. Essa verificação é efetuada comparando contas do ativo e do passivo do balanço patrimonial.

Desta forma, este índice reflete na análise da solvência da empresa. A principal preocupação é se a empresa tem recursos disponíveis para quitar suas obrigações em grandes dificuldades. Os índices de liquidez mensuram a capacidade de pagamento da entidade e esses indicadores devem ser analisados em conjunto com os demais índices. Existem quatro índices de liquidez, são eles: Liquidez Geral, Liquidez Corrente, Liquidez Seca e Liquidez Imediata.

4 – Índices de Rentabilidade

Os indicadores de rentabilidade, mostram em percentual a situação econômica da empresa e qual foi a rentabilidade do capital investido. Para calcular a rentabilidade de uma empresa são utilizados os índices de Giro do Ativo, Margem Líquida, Rentabilidade do Ativo e Rentabilidade do Patrimônio Líquido. Os índices de rentabilidade demonstram qual a rentabilidade dos capitais investidos, isto é, quanto renderam os investimentos e, portanto, qual o grau de êxito econômico da empresa.

5 – Índices de Atividades

Os índices de atividades indicam as rotatividades sofridas pelo capital e pelos valores agregados na produção, recomendando quantas vezes foram empregados e recuperados, se o seu ciclo operacional condiz com a sua realidade.

Dessa forma, os indicadores de atividade que nos mostram toda essa realidade. Os principais indicadores financeiros que nos autorizaram conhecer a evolução da atividade operacional da empresa são: o Prazo Médio de Renovação de Estoques, Prazo Médio de Recebimento de Vendas, Prazo Médio de Pagamentos das Compras, Ciclo Operacional e Ciclo Financeiro. Esses indicadores indicam quantos dias em média a empresa leva para pagar suas compras, receber suas vendas, renovar seus estoques e recuperar seu ativo.

Gostou das dicas e dos indicadores acima? Comente aqui embaixo! Em breve, na parte II, falarei sobre mais 5 indicadores importantes para você empreendedor. Fique ligado para conferir!

coteudo muito bom.

existe algum curso direcionado para entender melhor os resultados da empresa?

Olá Gildo, tudo bem?

Ficamos felizes em ver por aqui no nosso blog! Esperamos ter ajudado!

Levamos a sugestão de fazer um curso/treinamento voltado para o assunto.

Um grande abraço de toda equipe! 🙂

Inovador e objetivo. Parabéns!

Olá Paulo, tudo bem?

Ficamos muito felizes com o seu comentário. Esperamos ter contribuído de alguma forma!

Um abraço da equipe Blog.Mazzola! 🙂